Điều Kiện Áp Dụng

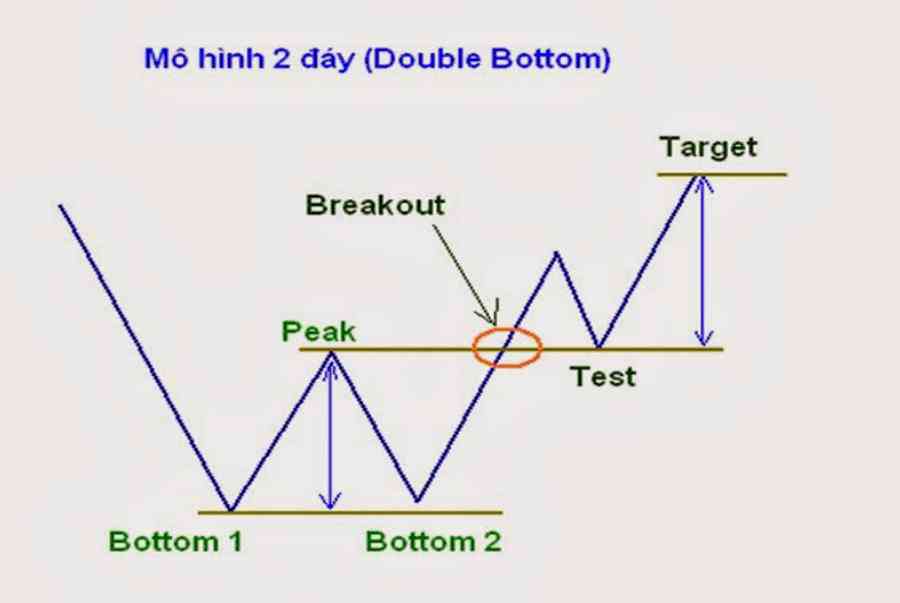

Đỉnh và Hai Đáy: Đỉnh giữa phải cao hơn khoảng 10% so với đáy thấp nhất.

Bạn đang đọc: enkulu22

Hai Đáy : Đáy này nằm trong khoảng chừng 2-5 % so với mức giá đáy kia .Hai Đáy : Khoảng cách thời hạn giữa 2 đáy nên là 2-6 tuần, nếu lê dài hơn 8 tuần thì mô hình sẽ không hiệu suất cao .Tâm Lý Giao DịchĐáy tiên phong của mô hình chính là một sự liên tục cho khuynh hướng giảm trước đó. Đỉnh giữa của mô hình chính là sự hồi giá nhẹ. Tuy nhiên, sau đó, từ đỉnh, giá giảm xuống và tạo nên một đáy mới. Các nhà thanh toán giao dịch dần đẩy giá xuống thấp hơn, nhưng khi giá không vượt qua được đáy trước, họ mở màn lo ngại. Và khi đỉnh giữa bị phá vỡ, sẽ không hề tạo thêm được một đáy thấp hơn ( tín hiệu của khuynh hướng tăng ) thì những nhà đầu tư Dự kiến khuynh hướng giảm sẽ không còn và thay vào đó là một xu thế hòn đảo chiều đi lên. Tại đây, những nhà thanh toán giao dịch sẽ mua vào và khiến giá tăng cao hơn nữa .Mục Tiêu GiáGiá của đỉnh giữa + ( ( Giá của đỉnh giữa – Giá thấp nhất tại một trong hai đáy ) x 66 % ) .Bốn Loại Mô Hình 2 ĐáyCó bốn loại mô hình Double Bottom đó là : Adam-Adam, Adam-Eve, Eve-Adam, and Eve-Eve. Đáy của những thanh giá có hình dạng chữ “ V ” ( thường là trong ngày ) được gọi là Adam. Trong khi đáy của những thanh giá với hình dạng chữ “ U ” ( trong nhiều ngày ) được gọi là Eve .Eve-Eve : là mô hình tốt nhất và hiệu suất cao nhất với tỉ lệ tăng trung bình là khoảng chừng 40 % sau khi phá vỡ giá, và theo sau đó, là đợt hồi giá khoảng chừng 20 % hoặc hơn .

Ngoại trừ có một thanh giá cao không bình thường trong đáy thứ nhất, thì đáy 1 được tạo ra bởi bốn thanh giá, sắp xếp theo hình chữ U. Sau đó, giá liên tục chuyển dời lên tạo thành một đỉnh giữa, tròn và đi xuống tạo thêm đáy thứ hai cũng có hình chữ U. Tuy nhiên, tiếp theo giá bật lên cao tạo thành một khoảng chừng trống giá ( Gap ), phá vỡ đường kháng cự ( đường thẳng nằm ngang đi qua đỉnh giữa ) và phát ra một tín hiệu mua. Trong ví dụ này, không có sự hồi giá sau khi đợt breakout ( phá vỡ giá ) mà giá liên tục tăng cao hơn nữa .Adam-Adam : là mô hình ít hiệu suất cao nhất. Tuy nhiên, mô hình AA này vẫn hoàn toàn có thể giúp những trader có được thanh toán giao dịch thành công xuất sắc nếu như sau đợt breakout trong mô hình, tỉ lệ tăng trung bình là khoảng chừng 35 % và sau đó, đợt hồi giá rơi vào khoảng chừng 20 % hoặc hơn .

Mô hình này được hình thành sau một đợt giảm giá và đáy tiên phong được tạo bởi đợt giá giảm mạnh trong hai ngày. Đáy thứ hai gồm có ba thanh giá nhưng trong đó có một thanh giá chạm đến mức giá của đáy trước. Tiếp đó, giá lại tăng một lần nữa và chạm vào đường kháng cự đi qua đỉnh giữa, kích hoạt tín hiệu mua vào. Thông thường, sau đợt breakout tại mô hình, sẽ Open một đợt hồi giá, và sau những đợt kiểm soát và điều chỉnh giá đó, giá lại tăng lên một lần nữa .Adam-Eve : là mô hình hiệu suất cao thứ 2, chỉ xếp sau mô hình Double Bottom Eve-Eve, với tỉ lệ tăng trung bình là 37 % sau khi giá phá vỡ và trước khi có một đợt hồi lại khoảng chừng 20 % hoặc hơn .

Đáy tiên phong là một đáy nhọn và chỉ có hai thanh giá ; tuy nhiên đáy tiếp theo gồm có đến năm thanh giá, và đáy của chúng gần bằng nhau. Sau đó, giá khởi đầu tăng lên. Theo như nghiên cứu và phân tích kỹ thuật thì một khi đường kháng cự bị phá vỡ, nó sẽ trở thành một đường tương hỗ mới ). Mức giá của đỉnh giữa bị phá vỡ sẽ kích hoạt tín hiệu mua vào. Giá tăng lên nhưng một lúc sau lại giảm xuống. Theo nghiên cứu và điều tra của Bulkowski thì với mô hình này, sau khi phá vỡ, giá sẽ hồi lại với tỉ lệ 59 % và khi giá chạm tới đường kháng cự cũ ( nay thành tương hỗ mới ) thì giá s tăng lên một lần nữa .Eve-Adam : mô hình này xếp hạng ba về tính hiệu suất cao trong tổng sốbốn mô hình. Mô hình này là tốt nhất khi có mức tăng trung bình là 37 % sau khi giá phá vỡ và trước khi có một đợt hồi lại khoảng chừng 20 % hoặc hơn .

Xu hướng giảm khởi đầu và Open một khoảng chừng trống bật xuống trong xu thế đó. Đáy tiên phong là một đáy chữ U, tiếp theo là đỉnh giữa được tạo ra khi giá đi lên và đồng thời lấp đầy khoảng trống trước đó. Sau đó có một vùng giá nhìn như một đáy hình chữ U ; tuy nhiên có hai thanh giá giảm mạnh tạo ra một đáy hình chữ V bởi giá tạo đáy thường nằm trong mức 5 % so với mức giá của đáy kia. Giá đi lên, chạm đến mức giá của đỉnh giữa, tạo ra tín hiệu mua. Giá liên tục đi lên và phá vỡ mức giá của đỉnh giữa. Trong ngày hôm sau, giá tăng cực mạnh và đóng cửa phía trên đỉnh giữa. Theo như điều tra và nghiên cứu của Bulkowski, thường thì sẽ có một sự hồi giá ( khoảng chừng 57 % ), tuy nhiên trong ví dụ này không có sự hồi giá, mà giá lại liên tục tăng mạnh .

Quy Tắc Giao Dịch.

Khoảng cách về thời hạn giữa hai đáy trong mô hình càng dài thì tính hiệu suất cao càng lớn. Ba tháng là khoảng chừng thời hạn tối thiểu giúp nâng cao tỉ lệ thanh toán giao dịch thành công xuất sắc .Nên sử dụng biểu đồ giá theo ngày hoặc theo tuần khi nghiên cứu và phân tích thị trường so với mô hình thanh toán giao dịch này. Mặc dù mô hình này vẫn hoàn toàn có thể Open trong đồ thị theo giờ, nhưng rất khó để xác lập tính hợp lệ của mô hình đáy đôi cũng như tính hiệu suất cao không cao .Mô hình này không trọn vẹn giống với trò bắt đỉnh, bắt đáy vì bạn cần phải chờ mô hình được triển khai xong, mới thực thi thanh toán giao dịch. Đặc biệt, đáy thứ hai phải bằng hoặc thấp hơn một chút ít so với đáy thứ nhất, vì nếu không, mô hình này sẽ không hiệu suất cao .Để thanh toán giao dịch theo mô hình hai đáy, cần phải Open những yếu tố sau :• Phải có 1 khuynh hướng giảm cực mạnh trước đó .• Hai đáy có mức giá ngang bằng nhau ( nếu đáy sau thấp hơn đáy trước thì bạn cần dựa vào 1 số ít yếu tố khác như Open cây nến có tín hiệu hòn đảo chiều hoặc tín hiệu phân kỳ ) .• Giá phá vỡ đường viền cổ neckline đi qua đỉnh giữa, nếu giá không hề phá vỡ đường viền cổ thì coi như mô hình 2 đáy đã thất bại .Quy tắc thanh toán giao dịch 1 : Xác định quá trình thị trườngĐể thanh toán giao dịch theo mô hình Double Bottom ( hai đáy ) thì thị trường phải nằm trong 1 xu thế giảm giá. Đây là điều kiện kèm theo tiên quyết để mô hình được đúng chuẩn, chứ không phải là bạn nhìn thấy mô hình ở bất kể chỗ nào bạn cũng nhảy vào thanh toán giao dịch ( buy ) .Vì vậy, cần phải xác lập đúng xu thế của thị trường. Khi thị trường đang trong khuynh hướng tăng hoặc đi ngang, mô hình sẽ được coi là không hiệu suất cao như khi thị trường đang nằm trong 1 khuynh hướng giảm .Chính do đó, việc xác lập xu thế thị của trường được coi là bước quan trọng tiên phong nếu muốn thanh toán giao dịch theo mô hình đáy đôi thành công xuất sắc .

Quy tắc thanh toán giao dịch 2 : Hai đáy phải ngang bằng nhau hoặc cách nhau từ 2-5 % ( chênh nhau tối đa là 10 pip )Mô hình hai đáy được coi là đúng chuẩn nếu hai đáy có mức giá ngang bằng nhau. Tuy nhiên, không phải lúc nào mô hình cũng hoàn hảo nhất 100 %. Xác suất để hai đáy có cùng một mức giá bằng nhau gần như là không hề. Vì vậy, mô hình vẫn được coi là hiệu suất cao nếu như khoảng cách giữa hai đáy không lớn hơn 10 pip .Trong trường hợp hai đáy chênh lệch nhau quá nhiều, đặc biệt quan trọng là đáy sau thấp hơn đáy trước, những trader cần tìm kiếm thêm 1 số ít yếu tố khác nữa để xác lập xu thế vào lệnh như mô hình nến đưa ra tín hiệu hòn đảo chiều từ giảm sang tăng như Bullish Engulfing hoặc Morning Star. Để chắc như đinh hơn bạn nên chờ thêm những tín hiệu phân kỳ từ chỉ báo MACD hoặc RSI .Quy tắc thanh toán giao dịch 3 : Với mô hình đáy đôi, chỉ vào lệnh thanh toán giao dịch khi đường viền cổ bị phá vỡ .Quy tắc thanh toán giao dịch 4 : Đặt lệnh chốt lời nên có độ dài bằng khoảng cách giá tính từ điểm vào lệnh đến đáy thấp nhất trong mô hình .Đây chính là tiềm năng giá mà những bạn hoàn toàn có thể hướng tới cho mô hình này. Tuy nhiên, mô hình đáy đôi rất dễ hòn đảo chiều nên những trader cần phải linh động để tránh giá chạy ngược gây thua lỗ. Vì thế, ngoài việc đặt chốt lời bạn cũng đừng quên đặt lệnh chặn lỗ, phòng ngừa rủi ro đáng tiếc .Quy tắc thanh toán giao dịch 5 : Điểm cắt lỗ nên được đặt tại đáy thấp nhất trong mô hình Double Bottom .

Với mô hình này bạn chỉ cần đặt cắt lỗ tại điểm thấp nhất của mô hình (thuộc phần đáy) hoặc ngay dưới bóng nến. Chú ý rằng, để tránh trượt giá các trader nên đặt lệnh cắt lỗ tại một điểm cách đáy một khoảng (2 pip).

Xem thêm: Mô hình cổng trại

Phân biệt mô hình đáy đôi và mô hình đỉnh đôiĐối lập với mô hình đáy đôi là mô hình đỉnh đôi. Một mô hình đỉnh đôi được hình thành từ hai đỉnh tròn liên tục. Đỉnh tròn tiên phong tạo thành hình chữ U lộn ngược. Các đỉnh tròn thường là một chỉ báo cho sự hòn đảo chiều giảm giá vì chúng thường xảy ra sau một đợt tăng giá lê dài. Các nhà nghiên cứu và phân tích cũng suy luận như vậy so với hai đỉnh liên tục hình chữ U. Khi đỉnh thứ nhất nhất hiện, đỉnh tròn thứ hai sẽ hơi thấp hơn đỉnh tròn thứ nhất, cho thấy tín hiệu mua vào đã suy yếu. Mô hình đỉnh đôi Open, cho thấy những nhà đầu tư đang tìm cách thu về doanh thu sau cuối từ một xu thế tăng. Tiếp sau mô hình đỉnh đôi thường là sự hòn đảo chiều giảm giá, trong đó những nhà thanh toán giao dịch hoàn toàn có thể kiếm lời từ việc bán ra .

Source: https://sangtaotrongtamtay.vn

Category: Khoa học

Để lại một bình luận